在美国,有限责任公司(LLC)是一种深受欢迎的商业组织形式,因为它不仅提供有限责任保护,还具备灵活的税务处理方式。然而,对于多成员LLC而言,其税务申报要求略显复杂,必须按照合伙企业的规定提交Form 1065(美国合伙企业收入申报表)。本文将深入解读Form 1065的作用、适用范围以及详细的填写步骤,帮助您了解这一关键的税务表格。

一、Form 1065概述

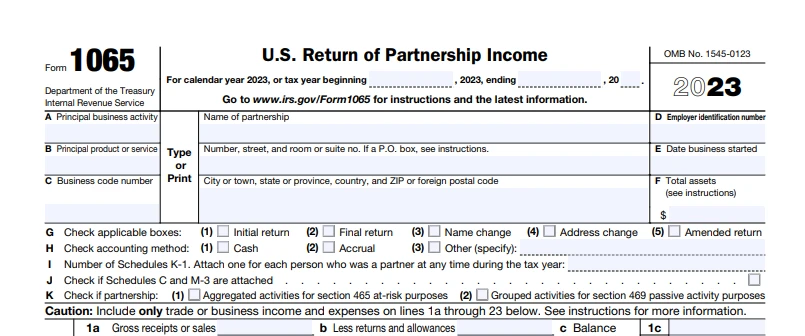

Form 1065,即美国合伙企业收入申报表,是美国国税局(IRS)要求合伙企业提交的一种税务文件。它适用于包括多成员LLC在内的合伙企业,旨在详细报告企业的收入、支出及其在成员之间的分配情况。

主要功能和特点

税务申报工具 Form 1065记录了企业全年的经营成果,包括收入、费用以及利润分配等信息。这些数据为IRS提供了企业财务活动的清晰概览。

传递性征税 合伙企业本身通常不直接缴纳所得税,而是通过“传递性征税”的方式,将税务责任分配给各个成员。每个成员需基于其所得在个人税务申报中承担相应的税款。

K-1附表 每位成员都会收到一份附表K-1,该文件是Form 1065的一部分,详细列出了成员的利润、损失及其他税务相关信息,用于其个人税务申报。

二、Form 1065的核心作用

提交Form 1065对多成员LLC至关重要,其主要作用如下:

1、提供企业财务透明性

通过Form 1065,多成员LLC需全面披露其财务活动,包括年度收入、支出、资产及负债等信息。

2、明确利润与损失分配

根据合伙协议或法定比例,Form 1065计算并记录每个成员应分摊的利润或亏损,为其个人税务申报提供依据。

3、确保合规性

通过按时提交Form 1065和附表K-1,LLC可以满足IRS的税务要求,避免因未报税或报税错误而引发的罚款。

三、哪些企业需要提交Form 1065?

以下类型的合伙企业需要提交Form 1065:

美国境内合伙企业 包括普通合伙企业(General Partnership)、有限合伙企业(Limited Partnership)及有限责任合伙企业(Limited Liability Partnership)等。

多成员LLC 多成员LLC若未选择按照C型公司征税,则被视为合伙企业,需提交Form 1065。

外国合伙企业 如果外国合伙企业在美国开展业务或从美国获得收入,也需提交Form 1065。

四、Form 1065的主要内容

Form 1065结构复杂,涵盖以下关键部分:

1、基本信息

包括企业名称、地址、税务识别号(TIN)以及纳税年度等基本信息。

2、收入部分

列出所有收入来源,如销售收入、租金收入和利息收入等。

3、扣除部分

包括工资、租金、折旧及其他可扣除的费用。

4、成员资本账户变动

记录每位成员的资本账户增减情况。

5、利润分配与亏损分担

根据成员份额计算和分配年度利润与亏损。

6、附表K-1

为每位成员单独生成一份附表,详细列出其税务信息。

五、Form 1065填写指南

准确填写Form 1065至关重要。以下是具体的填写步骤:

1、准备必要资料

企业财务记录,包括收入、支出、资产及负债等数据。

每位成员的税务识别号(如社会安全号码或雇主识别号)。

若企业涉及国际业务或雇佣员工,还需相关文件。

2、填写表头信息

在表格顶部填写企业名称、地址、TIN及纳税年度。

3、报告收入和支出

按照IRS分类列出年度收入与支出,确保数据准确。例如:

销售收入、租金收入、利息收入

工资支出、租金支出、折旧费用

4、准备附表K-1

为每位成员生成一份附表K-1,详细列出其分配的收入、扣除和税收抵免。

5、处理其他附表

若涉及资本交易、外国合作伙伴或其他特殊事项,需准备额外附表并附在Form 1065中。

6、审核与签名

核查所有数据的准确性。

由负责人或授权代表签署表格,并注明日期。

7、提交申报表

Form 1065的提交截止日期通常是纳税年度结束后的第三个月的15日(如与日历年度一致,则为3月15日)。需要延期提交时,可填写Form 7004申请,但需按时缴纳税款。

六、填写Form 1065需注意的关键事项

1、确保信息准确无误

错误的申报可能导致IRS审计或罚款,填写时需格外小心。

2、提供完整文件

务必附上所有必要的附表和支持性文件,确保申报完整。

3、遵守截止日期

按时提交申报表,避免因延误导致罚款。

4、咨询专业人士

若企业税务情况复杂,建议咨询税务顾问或注册会计师,以确保合规。

七、总结

Form 1065是多成员LLC在美国税务申报中的关键文件。通过准确填写并按时提交,可以确保企业符合IRS要求,避免税务纠纷。尽管Form 1065的填写和提交流程较为复杂,但借助专业支持和合理规划,企业可以轻松完成申报,专注于业务发展。

如果您对Form 1065填写或LLC税务有更多疑问,可以随时咨询专业服务机构。迅捷财税致力于为企业提供全球公司注册、银行开户及税务支持等服务,为您的国际化发展保驾护航!